今回は、証券会社に証券口座を作ることをテーマに記事を書かせていただきます。

まず、前提として、何故私たちは、投資をしなければならないのでしょう。

それは、

の貯める力の部分でも書かせていただいたように、

r>g

rは、資本収益率。gは経済成長率(所得成長率)を表します。

この証明式が表すように、投資家が投資で得る利益の方が、労働で得る賃金よりも大きい事が証明されているからです。

終身雇用の終わりが叫ばれている現在では、会社の労働だけがお金を得る手段というのはリスクが高いように思います。

また、年金2000万円問題もあり、お金にも働いてもらう必要性が出てきたからです。

1.どこの証券会社に申し込めばよいのか?

2.口座開設の手順

3.投資で気をつけて置くべきこと

1.どこの証券会社に申し込めばよいのか?

証券会社に口座を開く場合、どこの証券口座で開いても良いというわけではありません。

投資でもっとも気を付けてなければならないのは、株などを購入する時や売却する時等にかかる手数料です。

この手数料が高いと何年たっても資産が増えていかないという業況も起こります。

その為、おすすめなのは、各ネット証券で口座を開設することです。

ネット証券の場合、対面販売の証券会社に比べ人件費が掛からない為、資産運用にかかる手数料が安くなっています。

ネット証券なら、手数料はどこでもあまり差はないので、後はインターネット等で調べてお好みでよいと思います。

ここでは、おすすめのネット証券としては、SBI証券と楽天証券を紹介します。

SBI証券のメリットとして、一緒に住信ネット銀行を開設する事で、米国株を購入する時に必要なドルが安く手に入ります。

楽天証券では、ドルを調達するのに1ドルにつき25銭が必要になりますが、

SBI証券では、1ドルあたり4銭円でドルに交換することが出来ます。この差は、米国株や米国ETFを購入する時には無視できないものです。

楽天証券のメリットとして、

楽天カードや楽天銀行などを持っており、楽天のサービスをよく使用している人だとポイントがついてお得です。また、他の買い物で得た楽天ポイントでも、投資信託を購入する事が出来ます。

2.証券口座開設の手順

ネット証券の口座開設に必要なものは、以下の3つです。

1.パソコンかスマートフォン

2.本人確認書類(免許証、保険証など)

3.マイナンバーの確認書類

この三つが必要になります。後は、証券会社のホームぺージに行き手順通りに行えば何も問題はないように思います。

注意点として以下のことについて書かせて頂きます。

①.特定口座(源泉徴収あり)、特定口座(源泉徴収なし)、一般口座の違い

②.NISAと積み立てNISAの違い

①.特定口座(源泉徴収あり)、特定口座(源泉徴収なし)、一般口座の違い

株で利益を上げた場合は税金を納めなければなりません。その為、自分がいくら利益が出て、いくら損失がでたのかを書類で作らないといけません。

特定口座(源泉徴収あり)では、そのような書類を証券会社が行ってくれて、税金の支払いも証券会社が行ってくれます。

特定口座(源泉徴収なし)では、損益の書類は作ってくれますが、その後の確定申告は自分で行わないといけなくなります。

一般口座では、自分で損益の書類を作成し、自分で確定申告を行い税金を納めないといけません。

この三つの場合、特別な理由がないのなら、税金などの手続きのない

特定口座

(源泉徴収あり)

を選択する事をおすすめします。

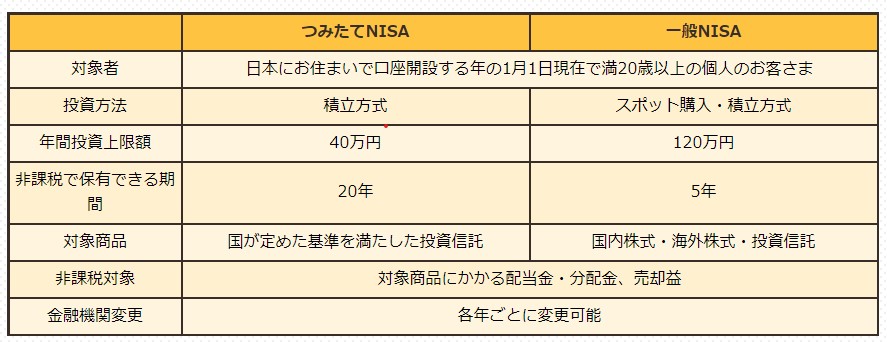

②NISAと積み立てNISAの違い

投資には、利益が出た部分を非課税にしてくれる非課税制度があります。

それがNISAと積み立てNISAです。

投資において非課税になるのは、資産形成においてとても心強い為、必ず開設するようにして下さい。それぞれの違いは、以下の表のとおりです。

このように、非課税期間や使用できる金額、投資できる商品が違います。

もし、今から証券口座を作るなら、積み立てNISAをおすすめします。

積み立てNISAの場合には、国の審査をクリアした優秀な投資信託にしか投資できない為、投資の失敗の可能性が減ります。

また、NISAは、2023年で終了となり、その後も不透明な為、10年、20年と長期で運用するなら、積み立てNISAで決まりだと思います。

補足説明として、口座開設に関して解りやすい解説動画がyou tubeにあった為、参照として動画を埋め込んでおきます。

3.投資で気をつけて置くべきこと

ここまで、口座開設などで皆さんを投資へ誘導してきましたが、もちろん気を付けなければならない事もあります。

証券口座を開いたばかりの時は、テンションが高くなり、投資をやってみたい気持ちが前面に出てきていると思います。

しかし、株で破産した、借金を背負ったなどのニュースを聞いた事があるように、気持ちに任せたままの投資では、大きな失敗としてしまう事があると思います。

その為、最低限以下の点は、必ず守って下さい。

①投資は、生活費とは別の余剰資金で行う事。

②早くお金持ちになろうと、自分のリスク許容度を超えた大きな金額で行わない事。

①投資は、生活費とは別の余剰資金で行う事。

投資金額は株価の上下で増減します。お金が必要になった時に、株が暴落していた場合は、損失覚悟で現金化しないといけなくなる可能性もあります。

株を現金化してしまったら、その期間中は複利の効果を得られなくなってしまいます。

また、ギリギリのお金で生活しているとストレスも溜まる為、日常生活や投資で正常な判断を出来なくなってきます。ですから、投資を行う場合には、最悪の場合になくなっても良いと思える金額で始めるのが、心身に負担のない良い投資だと思います。

②早くお金持ちになろうと、自分のリスク許容度を超えた大きな金額で行わない事。

いくら生活費用とは、別にしたお金でも、自身のリスク許容度を超えた投資では、ストレスが溜まり人間関係や仕事に影響が出てきます。

目安としては、仕事中や暇な時間にスマホで株価をずっと見てしまうような行動が出てくると、それは自分のリスク許容度を超えた投資をしています。

確実にお金持ちになっていくには、焦らずゆっくりと投資を行っていくことが重要になってきます。自分のリスク許容度に合った金額で投資することが、最終的にはお金持ちになる近道になっていくのです。

最後に

私は、投資をしていく事は、これからの世界で生きていく為には必要不可欠な物になってくると思います。

今後、資産を持っている人と持っていない人との間の格差はますます広がっていくと思っています。

世の中には、欲に眼がくらんだ人をターゲットした投資詐欺も多くあることも事実です。

しかし、最近では、youtubeやブログなどで正しい情報を発信してくれている方も多くいます。いくつもの情報源を検討していく中で、過度に投資を怖がるのでなく、正しい知識を吸収し適度な株式投資と付き合っていくことが重要になってきます。

その積み重ねが、お金に困ることない人生へ繋がると思っているので、皆さんも投資を始めてみませんか?